Antwort Sind Unterhaltsleistungen Sonderausgaben? Weitere Antworten – Wann sind Unterhaltszahlungen Sonderausgaben

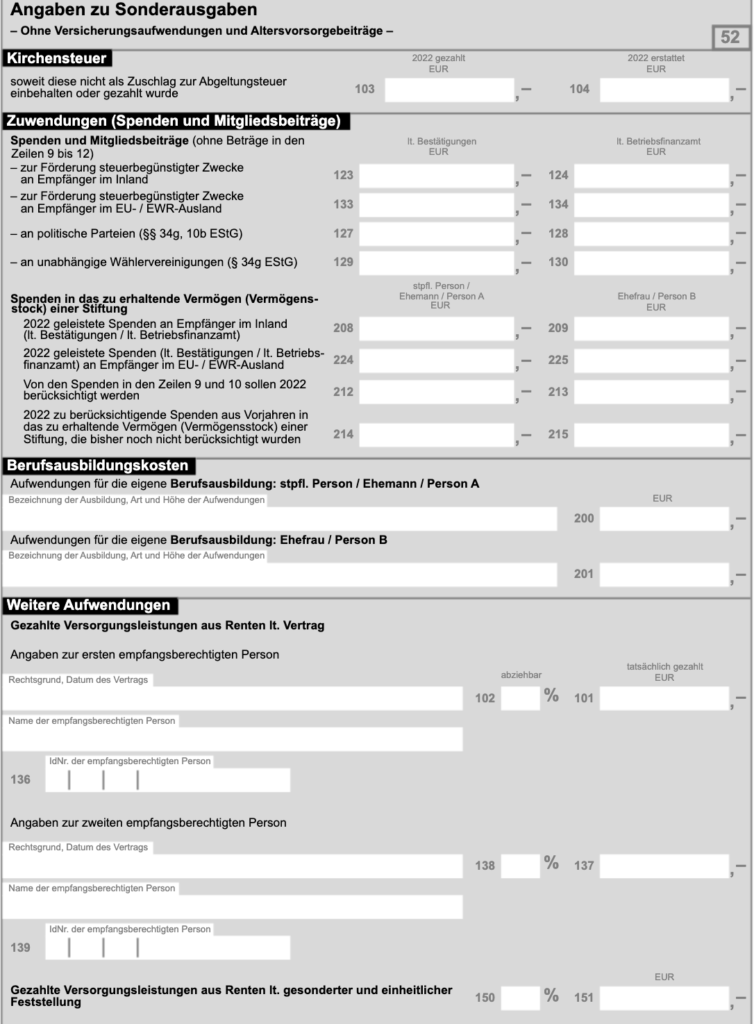

Unterhaltszahlungen sind steuerlich entweder als Sonderausgabe (bereits ab dem Jahr des Getrenntlebens) oder als außergewöhnliche Belastung (erst ab dem Folgejahr) absetzbar.Als Sonderausgaben kann der Unterhaltspflichtige bis zu 13.805 Euro im Jahr an Unterhaltskosten absetzen. Diese Option bezeichnen Fachleute auch als Realsplitting oder begrenztes Realsplitting. Eintragen muss der Zahler den Betrag in der Anlage Sonderausgaben (für die Einkommensteuererklärung 2023 ab Zeile 38).Sonderausgaben sind Aufwendungen eines Steuerpflichtigen, die dem privaten Bereich zuzuordnen sind. Sie stellen weder Betriebsausgaben, Werbungskosten noch außergewöhnliche Belastungen dar.

Welche Anlage für Unterhaltsleistungen : Unterhaltsleistungen an den im Inland ansässigen geschiedenen oder dauernd getrennt lebenden Ehegatten sind bis zu höchstens 13.805 Euro jährlich als Sonderausgaben absetzbar, wenn dies mit Zustimmung des Empfängers oder der Empfängerin in der Steuererklärung (in der Anlage U) beantragt wird.

Sind Unterhaltsleistungen außergewöhnliche Belastungen

Sind Unterhaltsleistungen Sonderausgaben oder außergewöhnliche Belastungen Unterhaltsleistungen an Ihren geschiedenen oder dauernd getrenntlebenden Ehepartner können Sie entweder als Sonderausgaben oder als außergewöhnliche Belastungen absetzen.

Was versteht man unter Unterhaltsleistungen : Unterhalt ist das, was eine Person leistet, um für den Lebensbedarf einer anderen Person aufzukommen. Unterhalt kann zum Beispiel geleistet werden durch Geld, durch Sachen, aber auch durch Erziehung, Betreuung, Pflege und persönliche Zuwendung.

In der Regel ist es somit meistens nur möglich, Unterhaltszahlungen an volljährige Kinder in der Steuererklärung einzutragen. Unterhaltszahlungen an Kinder zählen ebenfalls zu den außergewöhnlichen Belastungen und können 2024 bis 11.604 Euro abgesetzt werden. 2023 waren es 10.908 Euro.

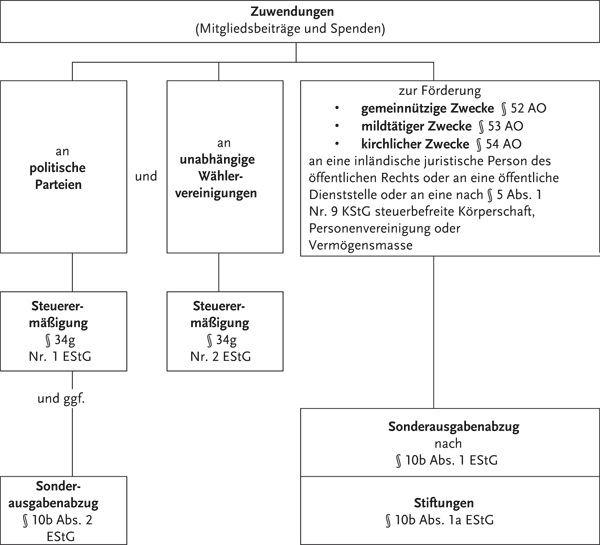

Sonderausgaben sind private Aufwendungen, die Sie steuerlich geltend machen können. Sonderausgaben sind z.B. Krankenversicherungs- und Altersvorsorgebeiträge, Spenden, Beträge zur Riester-Rente, Ausbildungskosten, Schulgeld.

Welche Sonderausgaben werden automatisch an das Finanzamt übermittelt

Fragen und Antworten: Automatische Datenübermittlung betreffend Sonderausgaben. Wie Sonderausgaben (vor allem Spenden, der Kirchenbeitrag und Beiträge für die freiwillige Weiterversicherung und den Nachkauf von Versicherungszeiten) einfach automatisch für Ihre Arbeitnehmerveranlagung gemeldet werden.Kindesunterhalt von der Steuer absetzen

Grundsätzlich können Sie Ihre Unterhaltszahlungen als außergewöhnliche Belastung von der Steuer absetzen. Maximal 10.908 Euro können so in der Steuererklärung 2023 steuerlich geltend gemacht werden. Für 2024 sind es dann höchstens 11.604 Euro.Die Leistung des gesetzlichen Unterhalts (Alimente) für Kinder oder geschiedene Ehepartnerinnen bzw. Ehepartner ist grundsätzlich keine außergewöhnliche Belastung. Die laufenden Kosten für Kinder werden durch den Kinder- oder Unterhaltsabsetzbetrag berücksichtigt.

Der Unterschied zum Abzug als Sonderausgaben liegt darin, dass es bei außergewöhnlichen Belastungen nicht um die Vorsorge oder steuerpolitische Gründe, sondern vielmehr um den Schutz der persönlichen Existenz in außergewöhnlichen Lebenssituationen geht.

Was zählt zu den außergewöhnlichen Belastungen : Welche Kosten sind außergewöhnliche Belastungen Zu den außergewöhnlichen Belastungen zählen zahlreiche Kostenarten, beispielsweise Krankheitskosten, Kurkosten, Pflegekosten, Bestattungskosten, Wiederbeschaffungskosten nach einer Katastrophe wie einem Hochwasser sowie Unterhaltsleistungen an Bedürftige.

Sind Unterhaltszahlungen Einnahmen : Zählen Unterhaltszahlungen / Erziehungsgeld / Elterngeld / Arbeitslosengeld / Krankengeld auch zu den Einkünften Unterhaltszahlungen zählen grundsätzlich nicht zu den Einkünften. Eine Ausnahme davon bildet das sogenannte Realsplitting zwischen geschiedenen oder dauernd getrennt lebenden Ehegatten/Lebenspartnern.

Was sind unterhaltsaufwendungen nach 33a Abs 1 EStG

§ 33 bzw. 33a EStG. Unterhalt an Studierende oder in Ausbildung befindliche Kinder, welche einen monatlichen Betrag zur Bestreitung des Lebensunterhalts erhalten, können dabei ebenso angesetzt werden wie Unterhalt an die in Rente befindlichen Eltern oder Schwiegereltern.

Zu den Sonderausgaben zählen zum Beispiel Vorsorgeleistungen wie Renten und dauernde Lasten, die nicht in der Anlage Vorsorgeaufwand oder der Anlage AV geltend gemacht werden. Auch Unterhaltsleistungen, Spenden an politische oder gemeinnützige Vereine und Mitgliedsbeiträge werden berücksichtigt.Kindesunterhalt von der Steuer absetzen

Grundsätzlich können Sie Ihre Unterhaltszahlungen als außergewöhnliche Belastung von der Steuer absetzen. Maximal 10.908 Euro können so in der Steuererklärung 2023 steuerlich geltend gemacht werden. Für 2024 sind es dann höchstens 11.604 Euro.

Wie wirken sich Unterhaltszahlungen steuerlich aus : Unterhaltszahlungen an gesetzlich unterhaltsberechtigte Personen können vom Leistenden mit maximal 9.984 EUR pro Jahr (zuzüglich bestimmter Versicherungsbeträge) als außergewöhnliche Belastungen abgezogen werden (§ 33a Abs. 1 EStG).