Antwort Was muss ich bei der Auszahlung einer Direktversicherung beachten? Weitere Antworten – Wie muss eine Direktversicherung bei Auszahlung versteuert werden

Ist die Auszahlung einer Direktversicherung steuerfrei Sowohl eine vollständige Einmalzahlung oder Teilauszahlung als auch die klassische monatliche Betriebsrente werden zu 100,00 % versteuert.Da während der Einzahlungsphase Sozialabgaben gespart wurden, fallen diese in der Auszahlungsphase auf die Leistungen aus der Direktversicherung an. Jedoch zahlen Rentner keine Beiträge zu Renten- und Arbeitslosenversicherung, sondern nur noch zur Kranken- und Pflegeversicherung.der allgemeine Beitrag zur Pflegeversicherung (aktuell 3,05 Prozent des Bruttoeinkommens, bei Kinderlosen seit dem 1. Januar 2022 3,4 Prozent).

Wie werden alte Direktversicherungen besteuert : Alte Direktversicherungen, die Arbeitnehmer bis spätestens 31. Dezember 2004 abgeschlossen haben, werden in Sachen Steuern und Sozialabgaben anders behandelt. Steuern – Ein Sparer zahlt pauschal 20 Prozent Steuern (plus den Solidaritätszuschlag) auf seine monatlichen Beiträge.

Wie wird eine einmalige Kapitalauszahlung versteuert

Einmalauszahlungen sind gar steuerfrei. Allerdings müssen genauso wie bei den jüngeren Verträgen die vollen Krankenversicherungsbeiträge auf die Betriebsrente bezahlt werden. Man nennt dies auch Doppelverbeitragung. Denn bei solchen Altverträgen hat man während der Ansparphase bereits Sozialabgaben bezahlt.

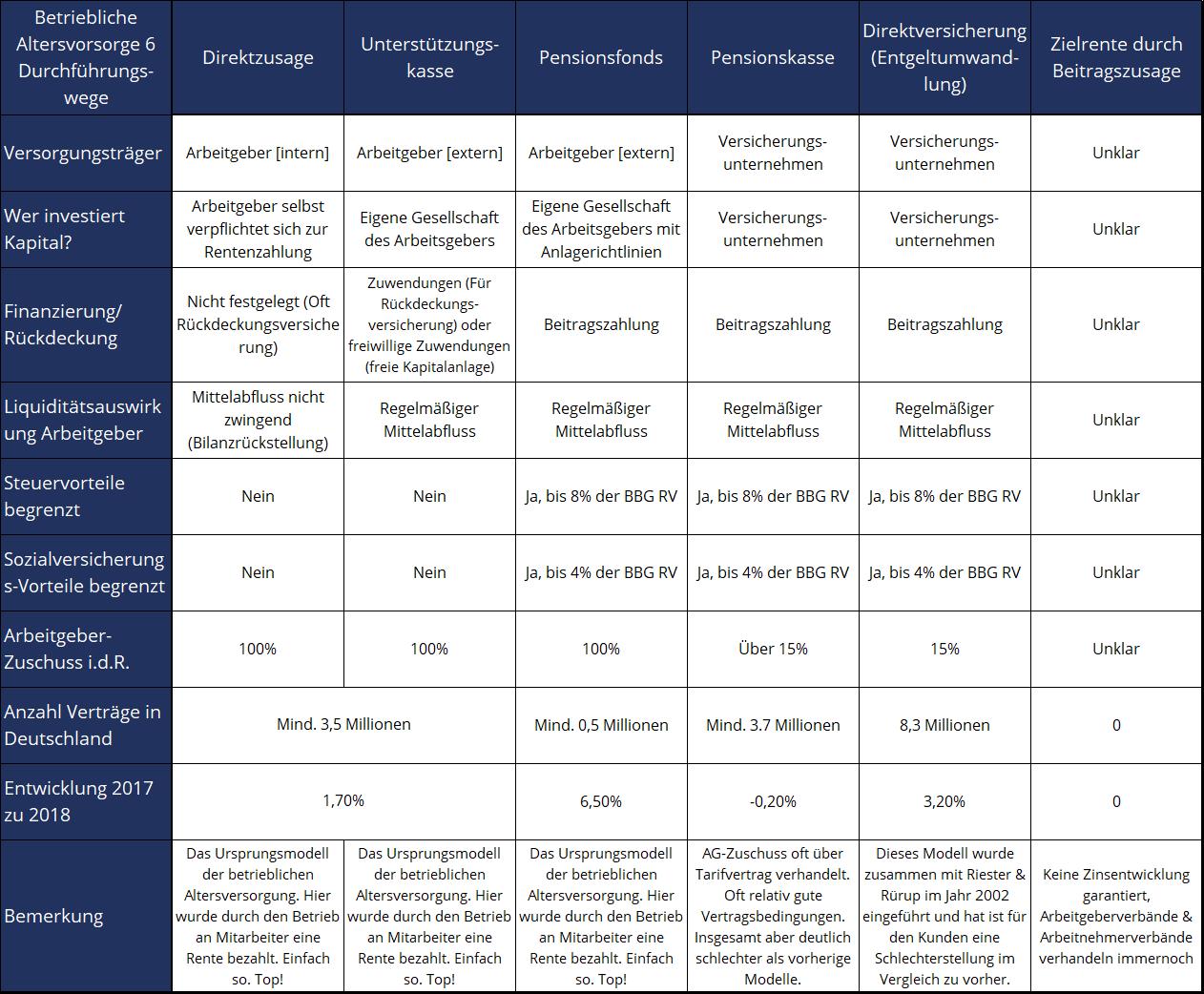

Bis wann ist eine Direktversicherung steuerfrei : Seit 2018 sind Beitragszahlungen für Direktversicherungen, die nach dem 1. Januar 2005 abgeschlossen worden sind, bis zu acht Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung steuerfrei – und daher auch in der Steuererklärung nicht absetzbar.

Erhalten versicherungspflichtige Rentner Versorgungsbezüge, dann müssen sie aus diesen Einnahmen auch einen Beitrag zur Krankenversicherung und zur Pflegeversicherung zahlen. Diese Regelung gilt auch für Arbeitnehmer und freiwillig Versicherte, an die Versorgungsbezüge ausbezahlt werden.

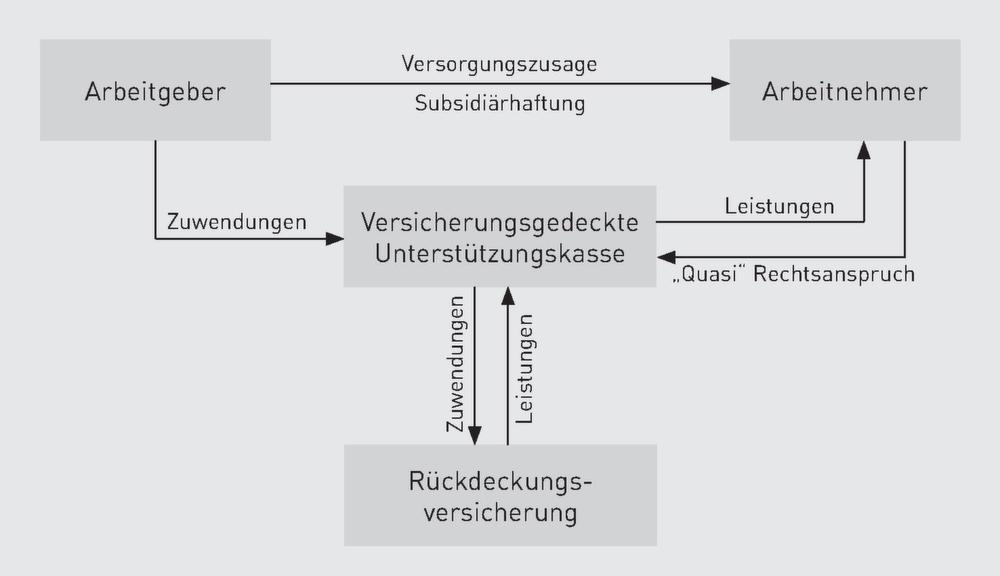

Der Arbeitnehmer verzichtet auf einen Teil seines Bruttoeinkommens, der direkt in die Altersvorsorge fließt. Einen weiteren Teil von mindestens 15 Prozent bezuschusst der Arbeitgeber. Bis zum Rentenbeginn wird eine gewisse Summe beim Versicherer eingezahlt, die dann in der Regel zum Renteneintritt ausgezahlt wird.

Wann ist eine Kapitalauszahlung steuerfrei

Kapitalauszahlung. Bei einer privaten Rentenversicherungen mit einer Mindestlaufzeit von 12 Jahren, die vor dem Jahr 2005 abgeschlossen wurde, wird die Einmalzahlung weiterhin nicht besteuert, wenn ein begünstigter Vertrag vorliegt.Seit 1. Januar 2024 gilt ein monatlicher Freibetrag von 176,75 Euro (2023: 169,75 Euro). Das heißt: Erst ab dieser Höhe werden Krankenversicherungs-Beiträge auf Versorgungsbezüge fällig.Im Jahr 2020 lag sie noch bei 82.800 €, im Jahr 2024 bei 90.600 €. Der maximale steuer- und sozialversicherungsfreie Anteil bei einer Direktversicherung kann monatlich bis zu 302 € betragen (Stand: 2024).

Finanziert der Arbeitnehmer selbst die Direktversicherung durch Barlohnumwandlung, bleiben die Beitragszahlungen bei einem Altvertrag nur sozialversicherungsfrei, wenn sie durch Einmalzahlungen erbracht werden. Liegt Entgeltumwandlung und keine Einmalzahlung vor, sind die Beiträge sozialversicherungspflichtig.

Wie wird Rückkaufswert einer Direktversicherung versteuert : Der Rückkaufswert der Direktversicherung ist gemäß § 40b EstG (Fassung vom 31.12.2004) steuerfrei, wenn die Direktversicherung mindestens 12 Jahre bestanden hat und eine mindestens 5-jährige Dauer der Beitragszahlung vereinbart worden war.

Bis wann sind Direktversicherungen steuerfrei : Seit 2018 sind Beitragszahlungen für Direktversicherungen, die nach dem 1. Januar 2005 abgeschlossen worden sind, bis zu acht Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung steuerfrei – und daher auch in der Steuererklärung nicht absetzbar. Im Jahr können das bis zu 7.248 Euro sein.

Welche Abzüge habe ich bei Auszahlung einer Direktversicherung vor 2005

Liegt das Abschlussdatum vor dem 1. Januar 2005, gilt die alte Regelung. Danach wurden Beiträge zur betrieblichen Altersvorsorge pauschal mit 20 Prozent besteuert. Dadurch war die einmalige Auszahlung der Direktversicherung aus einem Altvertrag steuerfrei.

Der Rückkaufswert besteht aus Ihren Beiträgen sowie erwirtschafteten Überschüssen und Zinserträgen. Davon werden jedoch immer Kosten wie Abschlussgebühren und Verwaltungskosten abgezogen.Auf den Rückkaufswert einer fondsgebundenen Rentenversicherung müssen Sie eine Abgeltungssteuer von 25 Prozent bezahlen, wenn Sie vor Ablauf von 12 Jahren kündigen. Nach Ablauf einer Vertragslaufzeit von 12 Jahren müssen Sie den Rückkaufswert nicht versteuern.

Wie hoch ist der Freibetrag bei einer Direktversicherung : Monatlich gleichbleibende Berücksichtigung des Freibetrags

| Beschäftigung seit 1.1.2024 | |

|---|---|

| Monatlicher Freibetrag (3.624 EUR : 12 =) | |

| Sozialversicherungspflichtiger Betrag der Entgeltumwandlung (350 EUR – 302 EUR) | 48 EUR |

| Sozialversicherungspflichtiges Arbeitsentgelt | 4.698 EUR |