Antwort Welche Arten der Einkünfteermittlung werden unterschieden? Weitere Antworten – Was für Einkunftsarten gibt es

Allgemeines

- Einkünfte aus Land- und Forstwirtschaft,

- Einkünfte aus Gewerbebetrieb,

- Einkünfte aus selbständiger Arbeit,

- Einkünfte aus nichtselbständiger Arbeit,

- Einkünfte aus Kapitalvermögen,

- Einkünfte aus Vermietung und Verpachtung,

- sonstige Einkünfte im Sinne des § 22,

Das Einkommensteuergesetz (EStG) kennt insgesamt 7 Einkunftsarten. Hierzu gehören die Einkünfte aus Land- und Forstwirtschaft, Gewerbebetrieb, selbstständiger Arbeit, nichtselbstständiger Arbeit, Kapitalvermögen, Vermietung und Verpachtung und die sonstigen Einkünfte.Zu den Einkünften aus Land- und Forstwirtschaft gehören: Einkünfte aus dem Betrieb von Landwirtschaft, Forstwirtschaft, Weinbau, Gartenbau, Baumschulen und aus allen Betrieben, die Pflanzen und Pflanzenteile mit Hilfe der Naturkräfte gewinnen (§ 13 Abs. 1 Nr. 1 Satz 1 EStG).

Welche 7 Einkünfte werden durch das Finanzamt erfasst : In § 2 Absatz 1 Einkommensteuergesetz ist festgelegt, dass sieben Einkunftsarten der Einkommensteuer unterliegen: Einkünfte aus Land- und Forstwirtschaft, aus Gewerbebetrieb, aus selbstständiger Arbeit, aus nichtselbstständiger Arbeit, aus Kapitalvermögen, aus Vermietung und Verpachtung und sonstige Einkünfte.

Welche drei Einkommensarten gibt es

Einkünfte aus nichtselbständiger Arbeit. Einkünfte aus Kapitalvermögen. Einkünfte aus Vermietung und Verpachtung.

Was zählt alles zu den Einkünften : Hierzu gehören Bezüge und Vorteile, die aus einem jetzigen oder früheren Dienstverhältnis herrühren, wie Gehälter, Löhne, Provisionen, Gratifikationen, Tantiemen, Wartegelder, Ruhegelder, Witwen- und Waisengelder.

Im Einkommensteuergesetz sind sieben Einkunftsarten aufgeführt, die der Einkommensteuer unterliegen:

- Einkünfte aus nichtselbständiger Arbeit.

- Einkünfte aus Kapitalvermögen.

- Einkünfte aus Vermietung und Verpachtung.

- Sonstige Einkünfte.

- Einkünfte aus Land- und Forstwirtschaft.

- Einkünfte aus Gewerbebetrieb.

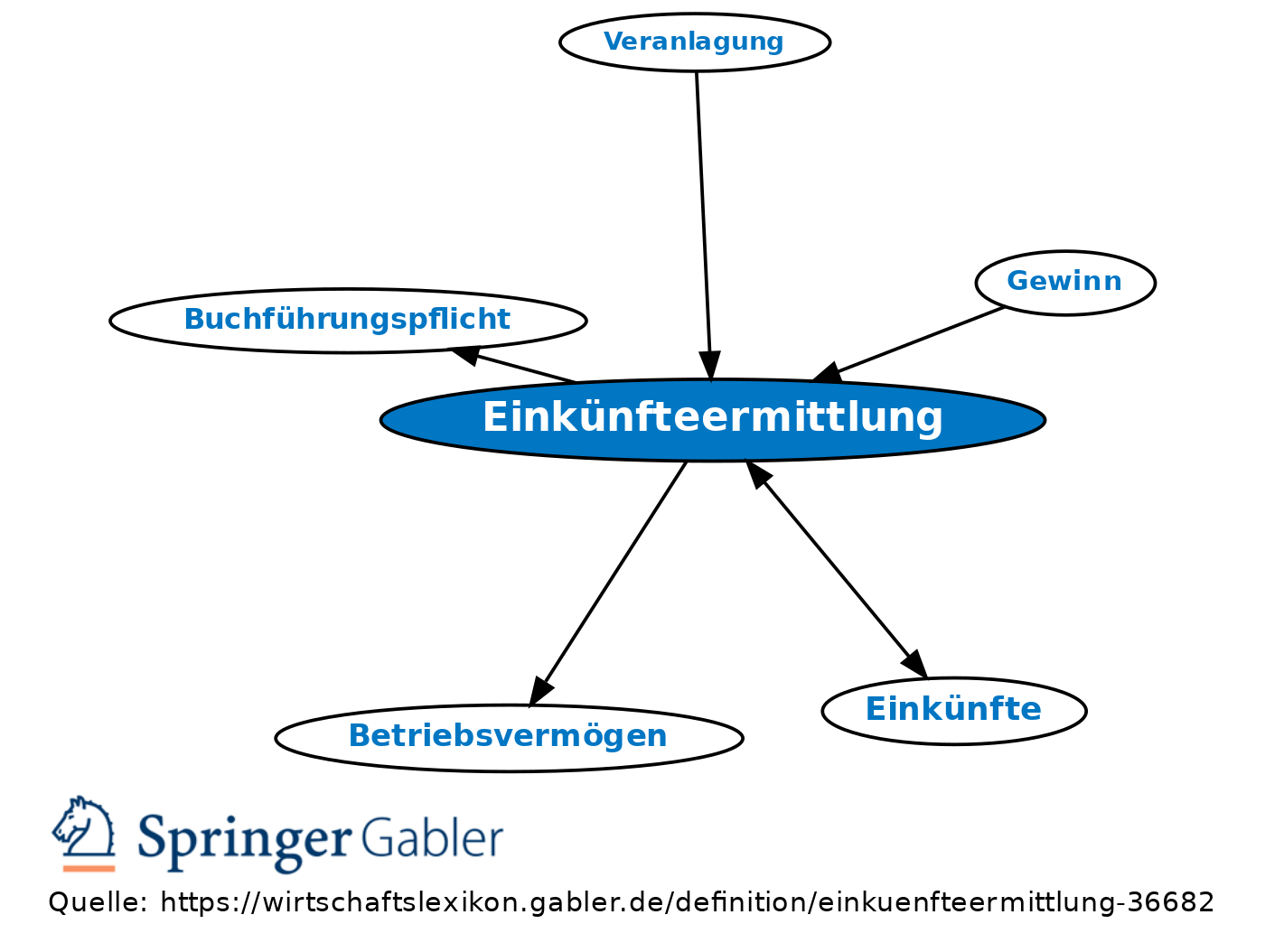

zu unterscheiden sind v.a.: Betriebsvermögensvergleich (§ 4 I oder § 5 EStG) als Regelfall, Einnahmenüberschussrechnung (§ 4 III EStG) als Ausnahmefall, Gewinnermittlung nach Durchschnittssätzen (§ 13a EStG) sowie durch Schätzung (§ 162 AO) als Sonderregelungen.

Wie viele Einkunftsarten gibt es

Das deutsche Steuerrecht unterscheidet sieben Einkunftsarten bei der Einkommensteuer. Einkünfte, die nicht in einer der sieben Arten fallen, sind steuerfrei. Für jede Einkunftsart gibt es in der Steuererklärung entsprechende Anlagen.Einkommensarten

- Einkünfte aus nichtselbständiger Arbeit.

- Einkünfte aus Kapitalvermögen.

- Einkünfte aus Vermietung und Verpachtung.

- Sonstige Einkünfte.

- Einkünfte aus Land- und Forstwirtschaft.

- Einkünfte aus Gewerbebetrieb.

- Einkünfte aus Selbständiger Arbeit.

Die Einkünfte lassen sich in sieben Einkunftsarten unterteilen:

- Einkünfte aus Land- und Forstwirtschaft.

- Einkünfte aus selbstständiger Arbeit.

- Einkünfte aus Gewerbebetrieb.

- Einkünfte aus nicht selbstständiger Arbeit ( z.B. Angestellte, Arbeiterinnen/Arbeiter, Pensionistinnen/Pensionisten)

Einkünfte aus Kapitalvermögen, Vermietung und Verpachtung und sonstige Einkünfte gelten als subsidiär. Sie können den anderen Haupt-Einkunftsarten (Land- und Forstwirtschaft, Gewerbebetrieb, selbstständige Arbeit und nichtselbstständige Arbeit) zugeordnet werden.

Welche Gewinnermittlungsmethoden gibt es : Hierfür existieren unterschiedliche Gewinnermittlungsmethoden:

- Betriebsvermögensvergleich. allgemein (§ 4 Ábs. 1 EStG) und. besonders (§ 5 Abs. 1 Satz 1 EStG),

- Gewinnermittlung durch Einnahmen-Überschussrechnung (§ 4 Abs. 3 EStG),

- Gewinnermittlung nach Durchschnittssätzen bei Land- und Forstwirten (§ 13a EStG).

Welche Gewinnermittlungsarten gibt es im Rahmen des Steuerrechts : Gewinnermittlungsarten:

- Gewinnermittlung nach Durchschnittsätzen bei Land- und Forstwirten.

- Betriebsvermögensvergleich (Bilanzierung)

- Einnahmen-Überschussrechnung (EÜR)

Wie werden Einkünfte definiert

Einkünfte sind der Unterschiedsbetrag zwischen den Einnahmen und den durch die Einkünfteerzielung veranlassten Aufwendungen. Die Höhe der Einkünfte bildet die objektive Leistung des Steuerpflichtigen ab. Aus den Einkünften leitet sich das zu versteuernde Einkommen ab.

Zu den Gewinneinkünften zählen Einkünfte aus Land- und Forstwirtschaft (§ 13 EStG), Einkünfte aus Gewerbebetrieb (§ 15 EStG) und Einkünfte aus selbständiger Arbeit (§ 18 EStG). Tatbestandsvoraussetzungen für Gewinneinkünfte sind Gewinnerzielungsabsicht, Nachhaltigkeit, Selbstständigkeit, Beteiligung am allg.Die relevanten Größen der Einkunftsermittlung sind bei den Gewinneinkunftsarten die Betriebseinnahmen und die Betriebsausgaben, bei den Überschusseinkunftsarten hingegen Einnahmen und Werbungskosten. Die Betriebseinnahmen versteht man in Anlehnung an § 8 I EStG als Erträge in Geld oder in Geldeswert.